被低估的一家医药公司!

复盘总结

大家都在看:

比贩毒还暴利,口腔里的印钞机!高瓴资本布局,毛利70%+比肩茅台!千亿赛道吸金彪悍,水又有多深?

——————————————————

今天要给大家介绍的是一个A股的医药“老人”,仔细研究这家公司的基本面,我认为应该是被市场低估了。

这篇文章主要向大家介绍丽珠集团现有的业务。

01.公司简介

丽珠集团是一家集研发、生产和商业化为一体的综合性医药公司,是国内消化道领域、生殖领域用药的龙头企业。

公司拥有完备的产品线,覆盖原料药、化学药、中成药、生物药、生化药、诊断试剂等多个领域。

02.业务分析

一、消化药领域:艾普拉唑贡献主要业绩。

艾普拉唑属于第二代PPIs,这是一种胃酸相关疾病治疗的主导药物。

想想现在的人们由于生活压力大、节奏快,导致大多数人的饮食习惯并不规律,患胃病的人数日益见长。

我们来看样本医院的数据:PPIs 销售额从 2012 年的 49.36 亿元增长至 2020 年的 63.99 亿元。

艾普拉唑作为第二代PPIs,疗效优于第一代PPIs,升级版逐渐取代初始版本这是一个必然的趋势。

所以对于未来的主要竞争格局,这里还是要看第二代的PPIs。

目前包括艾普拉唑,还有艾司奥美拉唑及雷贝拉唑,但是后两者已有十余个厂家生产,唯独丽珠集团的艾普拉唑为独家经营品种。

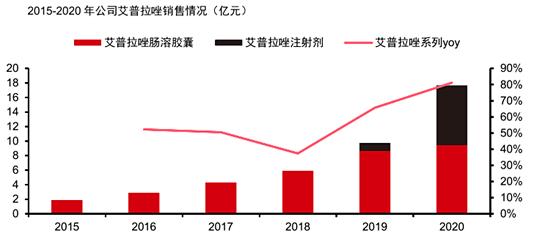

我们来看业绩表现:自艾普拉唑2017 年进入医保后放量显著,从2015年的1.87亿元增长至2020年的17.66亿元,2015-2020 年 CAGR为57%,其中 2020 年同比增长高达81.20%。

但是看市占率艾普拉唑目前仅占9.03%,远低于艾司奥美拉唑(20.65%)和雷贝拉唑(17.65%);

再加上2017年艾普拉唑针剂获批上市,2019 年进入医保,2020 年销售达 8.21 亿元,同比增长 672.59%。

乐观地看未来的艾普拉唑靠口服剂和针剂双管齐下,市占率有望继续获得快速提升。

二、促性激素领域:辅助生殖用药当之无愧的龙头药企。

辅助生殖市场实际上是一个非常有前景的方向,由于较大的生活压力、环境污染以及生育年龄的不断提升等因素,导致全球不孕症越来越普遍。

2018 年中国大约有 47.8 万对不孕夫妇,而辅助生殖服务渗透率仅有 7.0%,远低于美国的30.2%。

未来随着对辅助生殖服务认知的提高以及二胎、三胎政策的推动,辅助生殖的需求会是一个快速增长的态势。

据有关机构预测,未来几年中国辅助生殖市场将维持在 15%的增长率。

但是这么有前景的板块,目前却只有丽珠集团一家独大,我们来看比较值得关注的几个产品线:

①尿促卵泡素:已实现进口替代,独家品种平稳增长。

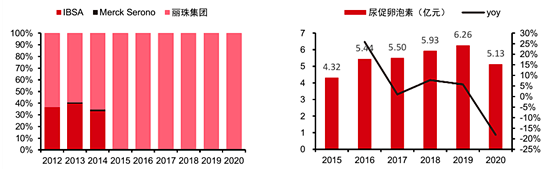

2012-2014 年,还有IBSA 和 Merck Serono 和丽珠集团形成竞争,二者合并占据30%-40%市场份额。

但是丽珠集团硬是凭借着优良的临床疗效及价格优势彻底实现国内市场的进口替代,目前这块基本为丽珠集团独家销售。

看业绩:2019年销售额 6.26 亿元,同比增长 6.26%,由于受疫情影响,2020 年销售额仅为 5.13 亿元,但是疫情对这个产品的影响只是延后,不会消失,所以后面大概率会继续平稳提升。

②尿促性素:占据半壁江山,未来甚至有望一家独大。

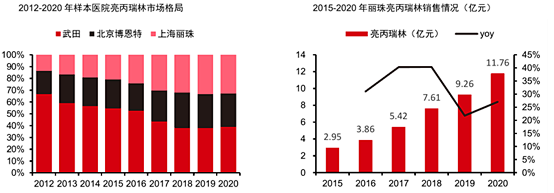

尿促性素目前的竞争格局主要由丽珠和辉凌两大厂家主导,2020年尿促性素样本医院销售额为 0.93 亿元,其中丽珠和辉凌销售额占比分别为 48.05%、44.19%。

由于辉凌的产品为高纯度尿促性素,产品定位是高端消费人群,所以二者暂时并没有形成直接竞争,丽珠集团占据的半壁江山地位稳固。

此外丽珠集团也有高纯度尿促性激素在研,目前已进入临床阶段,未来上市后有望跟辉凌抢占高端市场份额,进一步巩固该产品的行业地位。

③亮丙瑞林微球:有技术壁垒,竞争格局良好,未来有望实现进口替代。

微球类产品由于有技术壁垒,主要以进口产品占据主导地位,丽珠集团在微球类产品布局早,目前有一款产品亮丙瑞林微球于2009年获批上市。

看该产品的竞争格局,仅有外资武田和北京博恩特形成业务角逐,目前丽珠的放量十分显著:

看销售额丽珠亮丙瑞林 2020年已实现11.76亿元,2015-2019 年 CAGR高达 31.86%;

看市占率从 2012 年的13.39%提升至 2020 年的 32.79%,与武田38.98%的市占率不断拉近,由于国产产品更具有价格优势,看目前的放量趋势,未来是很有希望实现进口替代。

三、诊断试剂业务:受益于疫情,增长迅猛。

丽珠集团的诊断试剂业务早期为代理,不过现阶段公司已将该业务逐渐转变为自产产品。

公司2020 年 3月上市了新冠抗体检测试剂,受益于疫情影响,该产品需求猛增, 2020年诊断试剂业务实现销售收入13.83 亿元,同比增长高达83.29%。

四、原料药业务:虽然营收增速放缓,不过盈利能力逐年在提升。

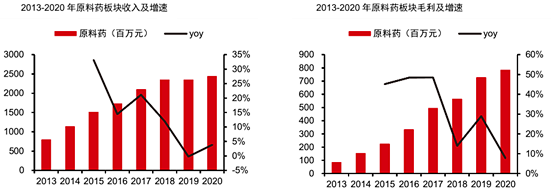

看营业收入,从2013年的 7.99 亿元增长至 2018 年的 23.54 亿元,2013-2018 年 CAGR 高达 24.14%。但是此后的2019年和2020年,营业收入分别为23.5亿元、24.4亿元,近两年营收增速放缓。

不过看毛利率,从2013年的10.69%提升至2020年的32.19%,该板块的亮点是盈利能力得到了显著的提升。

五、中药制剂业务:是公司近年来业绩下滑比较严重的板块。

中药制剂业务就简单的介绍一下,早期这块业务主要是靠参芪扶正注射液放量,2013 年单品收入占总营收比例高达27.7%。

但是2017年医保目录对参芪扶正注射液使用范围进行限制,叠加中药注射剂招标降价及辅助用药管理目录等政策因素影响,2017 年以后参芪扶正注射液营收占比逐年下滑。

2020 年年报数据显示,参芪扶正注射液占比仅为 5.8%,接下来参芪扶正注射液对于中药制剂业务板块影响很有限了。

03.财务分析

一、看营业收入和净利润:

2020 年营业收入和扣非净利润分别为 105.20 亿元、14.32 亿元,2013-2020 年 CAGR 分别为 12.48%、17.53%,公司的成长能力还是可以的。

其中 2017、2018 年营业收入和利润增速放缓主要是受参芪扶正注射液等辅助用药影响。

不过公司后期靠核心产品艾普拉唑、亮丙瑞林微球的持续放量,恢复了较快的增速。

二、看现金流:

公司现金流充裕,2020年经营性现金流达到 21.61 亿元,同比增长 22.27%。

三、期间费用率控制良好,毛利率稳中有升。

公司 2020 年毛利率为 65.08%,为近几年最高水平,2021Q1 随着高毛利的化学制剂板块占比的提升,毛利率进一步提高至66.48%。

公司期间费用率从 2014 年的 48.58%下降至 2020 年的 42.97%,其中近几年管理费用率略有提升,主要是由于研发投入力度的不断加码;公司销售费用率在持续下降。

总的来看,丽珠集团算是一个比较有进取心的老药企,公司的历史发展历程也折现出了一个典型中国药企的成长历程。

看现有业务,虽然曾经的辉煌亮点早已折翼,但是丽珠集团硬是靠着消化道领域、辅助生殖领域杀出一条血路。

公司的发展方向也十分睿智,选取的方向既有前景,竞争格局又良好。

目前公司市盈率TTM不到25倍,仅看现有业务,都觉得被低估了,何况公司还有未来亮点,下篇再做具体介绍。

END

来源:豆豆投研圈

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。