行业中确定性最高!下跌时,这只全球龙头可果断买入!

智能制造

2020-11-29

今年光伏也是高景气行业之一,在光伏细分行业之中,表现最好的有两个方向。

一个是光伏玻璃行业,代表个股是福莱特,两周前诗诗写过它的研报《全球双寡头之一!受益于产品大涨价,明年业绩都将超预期!》,给大家分析过它走强的原因以及参与的方式。

另一个就是逆变器行业,今天诗诗给大家带来光伏细分行业的逆变器龙头——阳光电源的的研究报告。

阳光电源研究报告

投资要点:

1、公司为全球逆变器龙头。

2、海外逆变器替代明显加速,同时华为出口部分受限,公司逆变器出口有望再迎超预期增长。

3、公司电站业务稳健增长,储能业务有望高速增长。

公司简介:

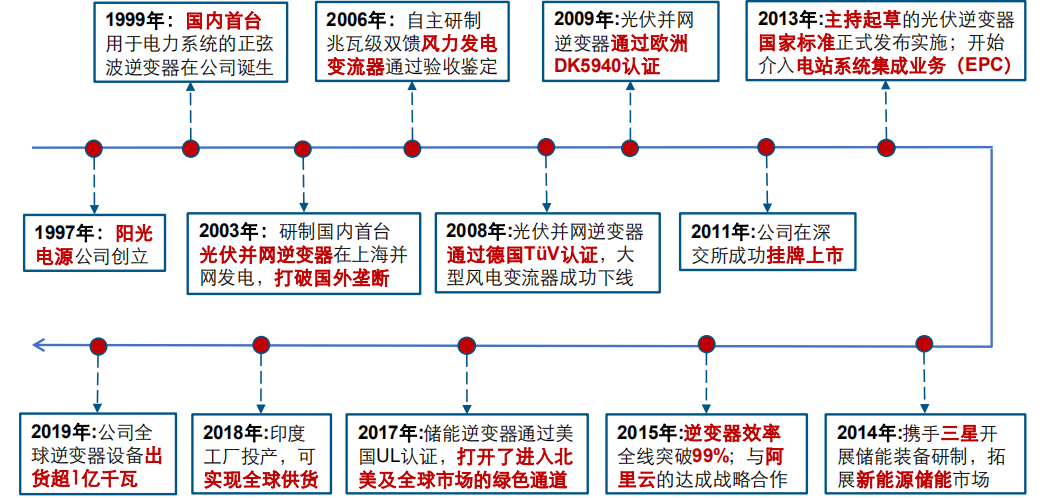

阳光电源成立于1997年,专注于逆变器的自主研发与制造,自13年起逆变器出货量和市占率保持全球第二位,属于行业龙头;2013年开始拓展电站业务,目前市场份额已迅速提升至全球第二;2014年与三星SDI合资建厂开始进军储能电池与电源业务,2016年以来储能系统装机稳居全国第一,已成为全国排名前五的锂电储能制造商。

(公司发展历程)

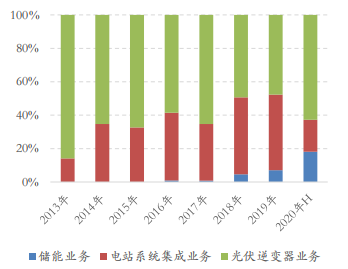

公司按产品划分,可分为三大业务,一是电站系统集成业务,二是光伏逆变器业务。三是储能系统业务。

(公司各业务营业收入占比)

虽然电站系统集成业务营收占比高,但光伏逆变器对毛利的贡献逐渐增大,占比达63%,才是公司盈利的主要来源。

(公司各业务毛利占比)

阳光电源今年股价大涨,就是因为公司作为逆变器龙头,受益于光伏行业的高速发展,所以诗诗重点分析的就是光伏逆变器业务。

光伏逆变器行业:

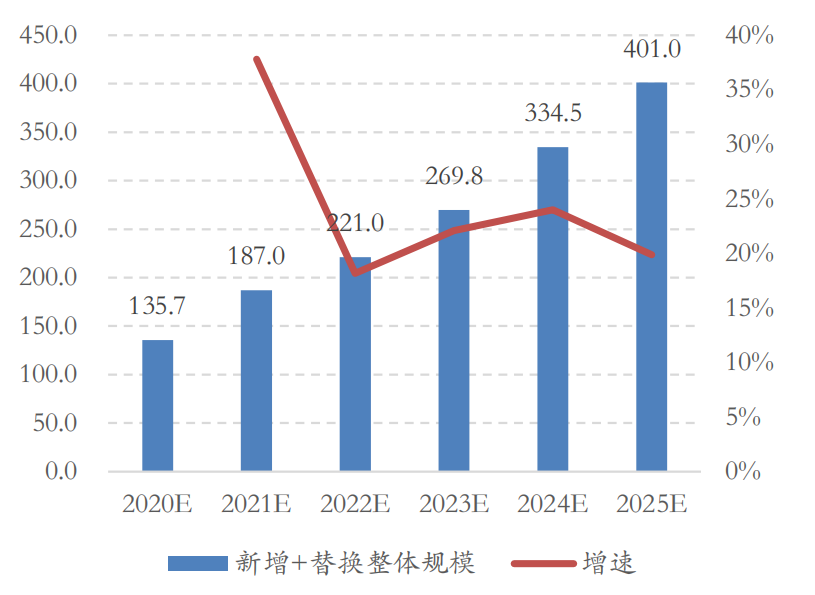

逆变器需求由替换需求和新增需求组成。

替换需求是因为逆变器中IGBT等电子元器件使用年限一般10-15年,这就要求在组件25年的运营周期中,至少需要更换一次逆变器,2008-2011年是欧洲光伏市场实现规模增长的阶段,近几年则恰好进入逆变器替换需求快速增长段。

有权威机构预计2020年全球逆变器市场总需求超130GW(127GW新增+8.7GW替换),到2025年总需求超400GW左右(374GW新增+27GW替换),CAGR(复合年均增长率)约为25%。

(全球逆变器市场规模预测)

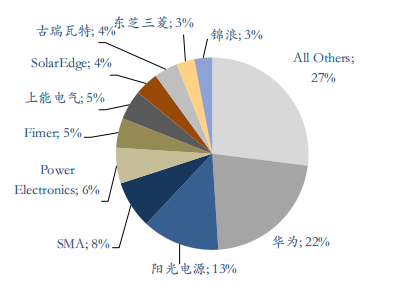

逆变器行业集中度不断提升,2012年至今,CR10由48%提升至73%,CR5由39%提升至54%,CR3由33%提升至43%,且2016年起全球逆变器行业龙头华为、阳光电源、SMA地位稳固,2019年全球市占率分别达到22%、13%、8%。

(2019年逆变器市场份额)

由于逆变器产品标准化难度较大,不同国家有不同的电网标准,因此相较于其他光伏环节,逆变器行业的集中度仍较低,龙头仍有较大的上行空间。

逆变器行业目前有两个趋势:

一是国内逆变器企业出口市占率快速提升。原因主要是因为国外企业成本较高陆续退出,而国内企业产品成本低,售价比国外低50%以上,性价比优势逐渐显现。根据权威机构预测,2020年逆变器海外市场国产化渗透将提升至60%左右,未来有望提升至80%以上。

二是逆变器市场已转变为组串式逆变器为主。随技术不断进步,组串式逆变器成本迅速下降,目前已接近于集中式逆变器成本,促使组串式应用与占比不断扩大。根据权威机构预测,组串式逆变器占比将继续提升,2020年国内组串式出货量占比将提升至62%,到2025年达到70%。

结论:逆变器行业CAGR(复合年均增长率)约为25%,而集中度仍较低,龙头仍有较大的上行空间。

公司优势:

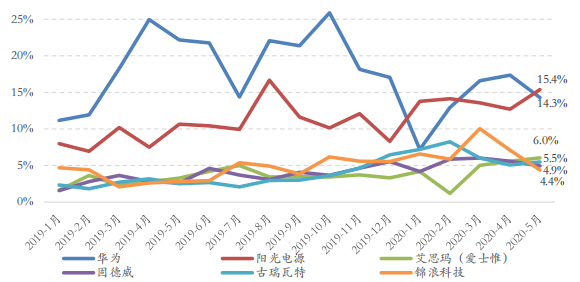

一、作为全球逆变器龙头有望进一步提高市占率。2019年公司市占率排全球第二,但今年华为受元器件断供、对美出口受限等影响,逐渐退出美国市场,而华为出让的市场将最有可能由阳光电源取得,在20年5月,公司市占率超越华为。公司出口市占率有望继续大幅提升,随着逆变器海外市场国产化渗透将提升,公司有望成为并坐稳全球逆变器龙头的位置。

(国内逆变器公司出口市占率)

二、加大组串式逆变器的研发和布局。近年来公司组串式逆变器出货量持续增长,2019年集中式和组串式出货占比各50%,2020年上半年公司组串式逆变器占比提升至55%+,今年年底预计组串式:集中式为60%:40%。组串式逆变器是趋势,其占比提升,将带来盈利明显改善。

三、多举措降低成本。1、公司生产集成化在逐步提升,规模效应下成本逐渐降低;2、原材料在总成本中的占比为90%左右,公司通过长期供应链管理,使用更有性价比的原料器件;3、进行电路设计优化,对元器件的使用效率提升,进一步改善系统能效。

四、销售服务体系完善。目前在全球已建设20多个分公司,110多个售后服务网点,海外销售网络全面铺开,强化全球化支撑能力体系,提升全球影响力。截至20年上半年公司在越南市场份额40%,泰国、马来西亚、菲律宾市场份额30%左右,均位列当地市场第一,在巴西分布式市场排名第一,已成为美洲最大的“组串+集中”逆变器供应商。

五、产能加快释放。2020年上半年公司总产能30GW左右,公司计划即将开始阳光产业园二期建设,预计明年底投产,到22年总产能将提升至80GW,公司计划未来3-5年内总产能达到100GW。

结论:公司有望进一步提高市占率,或将成为并坐稳全球你办期龙头的位置,在布局、成本、销售体系、客户、产能均处于行业领先。

公司业绩:

公司2020年前三季度实现营收119.09亿,同比增长65.77%;净利润11.95亿,同比增长115.61%;扣非净利润10.84亿,同比增长133.62%。超预期。

超预期原因就是光伏逆变器出货量大幅增长,盈利能力提升。除了公司今年在欧洲及东南亚市场开始发力,贡献业绩增量,更重要的就是凭借产品力,积极抢占华为因元器件断供、对美出口受限等因素让出的市场。

四季度终端装机需求旺盛将继续带动逆变器出货及盈利保持较高水平,逆变器业务全年业绩保持高增长是完全没有问题的。

公司目前产能在20-30GW左右,随着阳光产业园二期开建及印度工厂扩产,明年产能有望达到40-50GW。另外组串式逆变器出货占比不断提高,将进一步提高公司盈利。再加上公司在全球逆变器市占率不断提高,未来逆变器业务确定性还是十分高的。

最后简单说一下,公司的电站系统集成业务与储能系统业务。

电站系统集成业务三季度盈利好转。2020年受疫情和电价下调影响,上半年电站业务的毛利率将有所下降,而三季度盈利已经好转,公司采取以量补价策略,今年项目规划3GW,预计今年营收达76亿元,电站系统集成业务全年业绩有所保证。

公司储能系统业务将继续保持高速增长。公司系统广泛应用在中国、美国、加拿大、德国、日本等众多国家。预计全球储能市场到2025年每年复合增长40-50%,公司作为储能系统龙头,将率先受益于储能市场爆发,今年储能系统业务将超预期,明年有望继续保持高速增长。

综上所述,公司前三季度业绩超预期,并且全年业绩也有望超预期!

研报结论:

1、逆变器行业CAGR(复合年均增长率)约为25%,而集中度仍较低,龙头仍有较大的上行空间。

2、公司有望进一步提高市占率,或将成为并坐稳全球你办期龙头的位置,在布局、成本、销售体系、客户、产能均处于行业领先。

3、公司前三季度业绩超预期,并且全年业绩也有望超预期!

风险提示:

1、光伏装机量不及预期。

2、海外拓展不及预期。

3、行业竞争加剧。

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。