智能驾驶和机器人量产,开启激光雷达台阶式增长!

热门主题产业链

2025-05-15

导语

智能驾驶和机器人量产,激光雷达开启台阶式增长;

梳理激光雷达板块的核心产业链,以期挖掘出后续有爆发潜力的个股!

事件驱动

A)中国将激光雷达纳入新能源汽车补贴技术目录(2024年7月)搭载 LiDAR的智能汽车可获额外3000-5000元补贴,直接刺激车企前装需求。

B)欧盟新车安全评估(NCAP)2025新规要求L3级以上车型必须配备LiDAR或等效传感器,倒逼车企加快布局。

行业透视

一、智驾全面下沉,自动驾驶加速落地,激光雷达开启台阶式增长

智驾全面下沉,NOA功能加速渗透,激光雷达开启台阶式增长。当前,激光雷达进入全新增长曲线周期,其需求侧增长主要来源于两个方面:

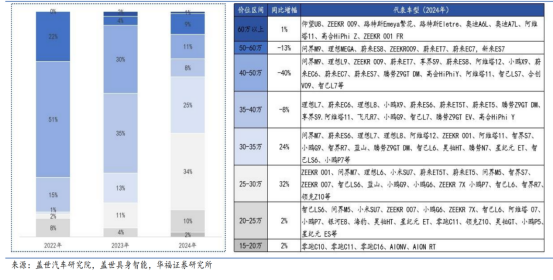

1)2024年,继2月10日比亚迪发布智驾平权方案后,吉利、奇瑞等大厂的跟进意味着全民智驾的到来,作为核心硬件的激光雷达也迎来全新机遇。比亚迪天神之眼A、B系列(对应20万以上价格带车型)全面上车激光雷达;吉利里浩瀚H1层级智驾方案标配激光雷达,指导价14.98万元起;零跑在12万元级别车型搭载激光雷达并实现城市NOA;奇瑞更是将智驾车价格下探至6.59万元,且猎鹰700、900配置1-3颗激光雷达。数据表明,10-20万级别的新能源汽车是市场的主流消费区间,因此,激光雷达在此区间加速实现标配,这将打开巨大的市场发展空间。

图表1:激光雷达下沉趋势明显

2)L3自动驾驶加速落地,叠加激光雷达配置等级下沉,需求双向加速渗透。一方面,L3级自动驾驶的加速落地,L3因需安全冗余,会配备多颗激光雷达以实现360度或270度覆盖;另一方面,激光雷达开始陆续装配在L2+智驾级别系统中,且渗透比例逐渐提升。因此,激光雷达市场向上因L3的落地逐步扩容,向下逐步渗透中低阶智驾市场,其成长空间双向延申。

图表2:L3单车搭载激光雷达平均数量显著提升

图表3:L2+级别智驾激光雷达搭载量增加

二、激光雷达具备高壁垒及不可替代性,叠加降本增量,盈利拐点显现

A)激光雷达在智驾方案中具有不可替代性。激光雷达因具有超高分辨感知和全息数据捕获能力,因此在复杂/极限场景下具备绝对的性能优势和不可替代性。

图表4:激光雷达性能优越,是其他传感器的关键有效补充

图表5:激光雷达头部厂商毛利率走势图

B)激光雷达的核心壁垒源于硬件设计、量产能力和车规验证的三重耦合。与此同时,其硬件、量产、验证构成核心三大壁垒,只有同时具备芯片自研能力、精密制造体系、车规级生态资源的厂商方可在行业中长青。

C)激光雷达成功降本使之可下探车型全面铺开,触及毛利率回升拐点。当前,汽车激光雷达市场集中度提升,头部效应正不断强化,因此,已长期布局且产品矩阵持续完善的企业有望在当前智驾渗透趋势下加速成长。而当下,头部厂商已通过技术优化成功实现成本的指数级下降,激光雷达的成本下降与规模化普及正形成正向循环,推动其从高端车型向主流市场渗透,并带动产业链进入“技术降本→规模放量→盈利兑现”的良性发展周期。

图表6:激光雷达头部厂商毛利率走势图

D)需求提升与降本共振,成长空间潜力巨大。随着智驾需求提升和降本,激光雷达上车进度全面提速,渗透率快速提升。2024年,

E)中国市场(不含进出口)乘用车前装标配激光雷达交付新车137.37万辆,同比增长211.78%;激光雷达交付量突破150万台,其中,12月更是突破单月交付20万台。

图表7:2024年我国乘用车前装激光雷达交付量(左)全球车载激光雷达市场销售额及预测(右)

三、人形机器人量产元年降至,打造激光雷达全新增长曲线

A)机器人产业呈现百花齐放态势,量产落地在即。目前,全球人形机器人产业正经历从技术研发到规模化商用的关键转折,据MarketsandMarkets数据,全球人形机器人市场预计将从2024年的20.3亿美元增长到2029年的132.5亿美元,复合年增长率为45.5%。而中国厂商凭借成本控制与场景落地能力,正在构建全球竞争壁垒。据数据宝转引《人形机器人产业研究报告》,

2024年中国人形机器人市场规模将达到27.6亿元;到2029年,该市场规模有望扩大至750亿元;到2035年这一市场规模有望进一步提升至3000亿元,2025-2035年复合增速达53.15%。

图表8:2023-2029年全球人形机器人市场规模及预测(十亿美元)

B)激光雷达系主流视觉方案,市场空间潜力巨大。国内人形机器人采用深度相机+激光雷达混合传感器作为视觉方案,激光雷达是人形机器人实现环境感知与自主决策的核心传感器,是机器人的三维空间建模与避障、动态目标追踪与交互、抗干扰等刚性需求上的必备硬件。展望未来,为提高机器人感知的稳健性及准确性,机器人需要配备更多传感器以全面感知其周边环境。因此,配备多个激光雷达的人形机器人已成为趋势。

图表9:全球机器人激光雷达市场规模及预测(十亿元)

投资策略

2025年我国乘用车前装激光雷达渗透率预计达15%(2024年为6%),搭载车型下探至10万-20万元区间,比亚迪、零跑等车企主力车型加速普及,全球市场规模预计2029年达36亿美元,2023-2029年复合增长率38%;建议关注激光雷达主机厂,智驾平权趋势下车载核心硬件相关产业链。

公司梳理

(1)光库科技(300620):光纤器件领域份额领先,深耕1550nm光源方案,提供光纤激光元器件及模块,适配高端激光雷达需求。

(2)福晶科技(002222):精密光学元件应用于激光雷达领域,为华为智界S7等车型提供核心光学元件;2024年净利润保持增长,估值受市场认可,但需关注行业需求波动风险

(3)永新光学(603297):切入车载光学镜片领域,激光雷达透镜通过多家客户验证并获订单;2025年市值稳步增长。

风险提示

智驾下沉进展不及预期;乘用车销量与高级别自动驾驶渗透率不及预期;激光雷达降本速度不及预期的风险;机器人落地不及预期;竞争加剧风险。

来源:龙头核心论

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。