清仓!清仓!今天全部清仓!一股不留!!!

Datayes投研公众号

线索主要标的

今日A股集体低开,截止收盘,三大指数收跌,沪指跌0.16%,深成指跌1.3%,创业板跌1.5%。两市超3400只个股下跌。

大消费股早盘继续走强,零售、冰雪经济、免税、养老产业等多个方向大涨。其中零售板块中东百集团、新华百货、宁波中百、杭州解百等近20股盘中涨停,不过中百集团等多只高位股尾盘炸板。文峰股份上演“地天板”。很多高标的炸板,估计很多人也选择了清仓了仓位。

消息面上,商务部网站12月16日发布,商务部等7部门联合印发了《零售业创新提升工程实施方案》。《方案》提出培育现代零售体系的目标。按照“全面部署、试点探索”思路,以城市试点为抓手,聚焦百货店、购物中心、超市、社区商业中心等零售商业设施改造提升,通过健全工作机制、创新工作方式、强化支持政策,力争到2029年,初步形成供给丰富、布局均衡、渠道多元、服务优质、智慧便捷、绿色低碳的现代零售体系。

今日高股息资产反弹,三大运营商、四大行、“三桶油”、中国神华、长江电力、中国核电等个股均上涨。

对于高股息资产,华金证券策略首席分析师邓利军表示,短期来看,红利资产的配置价值上升,可能有所表现:一是岁末年初保险等机构大资金配置权益资产尤其是低估值稳定类的权益资产的需求上升;二是短期经济修复预期上升,大金融、地产、煤炭、电力等红利资产有望受益。

相对于高股息,国债也涨幅居前,10年期国债收益率再创新低至1.71%左右,银行间30年期国债活跃券“24特别国债06”收益率下行6.75个基点(bp)报1.94%,对比同期限中债到期收益率,创2005年2月23日以来新低。

债市抢跑了多少降息预期?

抢跑降息预期与跨年抢配置共同推动利率新低。接下来,关键问题在于如何评估后续的空间和胜率。

根据此前对稳增长交易路径的观察,可以基本对应认为10月8日到11月18日这一阶段是调整后的震荡观望期,市场从“超跌状态”修复至“正常状态”。而自11月18日以后,市场则正式进入“选择方向期”。根据上述阶段划分,从这轮行情起点来看,可以以2.10%(11月18日10年期国债到期收益率的位置)为基准,到现在约1.77%,已经下行超过30BP。后续空间还有多大?

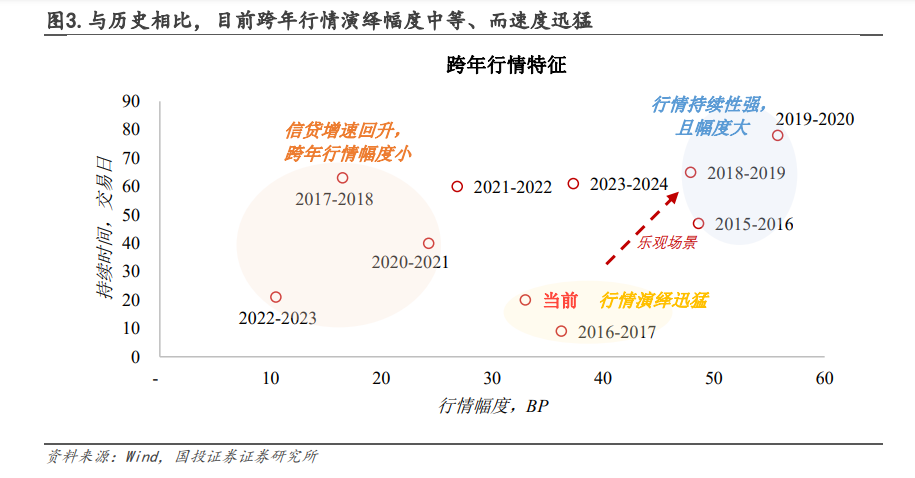

跨年行情视角:乐观场景下还有10-20BP空间。从历史经验来看,利率在跨年行情中的下行幅度在10-50BP之间,平均约为34BP。这一轮的下行幅度已经接近历史平均水平,但距离极值还有10-20BP的空间。

降息预期视角:按40BP中性降息预期估计,还有10BP左右空间。自政治局会议释放“适度宽松”信号后,市场对后续宽货币想象空间大增。通过不同角度观察当前市场定价隐含的降息预期,大致反映出抢跑幅度在20-35个基点之间,平均抢跑程度约为30个基点。如果按中性预期明年全年降息40BP观察,则还有10BP左右的剩余定价空间;如果按乐观预期全年50-60BP观察,则定价距离预期还有20-30BP空间。

比较市场利率与其他“慢利率”今年以来的下行幅度,以衡量市场利率对降息空间的抢跑程度。今年以来10年期国债利率累计下行78BP,政策利率OMO、MLF、LPR1Y/5Y分别下行30BP、50BP、35BP、60BP,1/3/5年定存分别下行35BP、45BP和45BP,企业贷款和个人房贷利率分别下行了24BP和66BP;平均而言,10年国债利率抢跑了约33BP的降息预期。

接着讨论胜率。基本面高频数据对胜率构成支持。基本面高频信号自11月首周见顶后,本周继续回落。金融数据方面,11月企业中长贷增速继续下行且斜率扩大,除化债过程中置换信贷造成拖累外,企业内生投融资需求也依然偏弱。因此,近期利率走势与基本面边际变化方向并不背离。

情绪指标陡峭上升,但尚未进入风险区(>70%)。过去一周,债市微观交易温度计读数陡峭上升8个百分点至65%。不过,目前仍未达到过热区间,且与年内高点(约80%)还有一定差距。此外,全部中长期纯债基金久期也尚未回升至3年以上。再者,当前利率下行的趋势技术形态也尚未被破坏。因而,市场胜率的天平依然在对市场有利的这一侧。不过,也建议后续密切关注市场情绪是否进一步快速拉升至过热区间,及近期超长端成交放量的博弈加剧特征。

站在当前位置观察,从空间维度分析,市场定价距离中性预期大概还有10BP空间;从跨年行情乐观场景来看,则空间在10-20BP之间。短期内由于市场动能仍在(技术形态未被破坏),情绪指标也还尚未达到过热区间,因此继续建议顺势而为。期间注意观察几个短期内的止盈风险信号:

1)“恐慌式”买入信号(基金单周大额净买入达到或超过2000-2500亿的经验阈值);

2)情绪指标重回70%以上,并接近年内高点;

3)资金价格兑现下行。

以上内容,来自公开信息整理,来自信息有误可以告知后台修改/删除

免责声明:本文仅为对历史数据的客观分析,不构成任何投资建议,不对用户依据本文做出的任何决策承担责任

来源:萝卜投研

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。