再次加仓!已成葛兰第一重仓股,这个已经腰斩的千亿市场龙头!

萝卜投研公众号

线索主要标的

顶流公募葛兰潜在猎物曝光

伴随葛兰最近对爱尔眼科的加购,爱尔眼科也成为葛兰第一重仓股,机构也陆续开始研究眼科医疗赛道。

萝卜君今天从业务增长、公司对比角度研究眼科医疗服务行业。

- 一、业务增长视角

屈光不正:

屈光不正是指平行光线进入无调节的眼球之后没有聚焦于视网膜的一种情况,近视眼和远视眼是两种常见类型。

屈光手术快速增长的原因很大程度来源于近视人群接受摘镜手术。

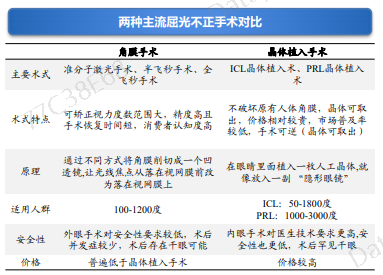

屈光手术目前主流的术式主要包括角膜手术、晶体植入手术。

资料来源:东吴证券

角膜手术是通过切削角膜使得角膜变薄(“减法”手术),主要包括准分子激光手术、半飞秒手术、全飞秒手术。

这种手术可矫正视力度数范围大,精度高且手术恢复时间短,价格相对较低,消费者认知度相对高。

晶体植入手术通过植入人工晶体调节视力(“加法”手术)。

这种不破坏原有人体角膜,晶体可取出,但价格相对较贵,市场普及率不及角膜手术。

从准分子切削手术到全飞秒激光手术,从角膜激光切削手术到晶体植入术,屈光手术技术与方案升级优化,驱动近视屈光手术新术式价格上升。

以ICL晶体植入术为例,耗材迭代升级推动单价提升。

目前国内主要采用的是V4C晶体 ,V1-V4晶体几乎在临床应用被淘汰。未来性能更佳的V5晶体上市,将有望推广应用及提升客单价。

以精雕半飞秒为例,个性化定制提升客单价。

资料来源:东吴证券

以爱尔眼科为例,传统半飞秒AS约12000元,精雕半飞秒ASP约17000元。个性化定制提高了该手术的安全性与附加值。

据统计,2019年我国近视患者人数近6亿;预计到2024年将接近6.7亿人。

资料来源:东吴证券

屈光手术刚性需求主要由于职业需求所致,如参军、公考、飞行员、运动员等,近年来国考警察招录人数、警校军校招生人数保持增长,带来的近视屈光手术刚性需求增长。

国内前五警校招生人数四年提升了15%,全国军校招生人数也从2019年1.30万人提高到2022 年1.52万人,增长约17%。

国考警察岗招录人数增加:2022年国考人民警察岗招录人数为2386人,相较2019年的1897人增长了26%。

2020年爱尔眼科近视手术患者的平均年龄为25.5岁,“学生党”超4成,因此近视手术量高峰期也集中在每年夏季暑假及毕业季。

但2021年我国每千人近视手术量仅为 0.7,低于同期发达国家水平,相较美国的2.6仍有3倍空间。

资料来源:东吴证券

在量价齐升下,机构预计到2030年,屈光业务市场规模将达1725亿元,2021-2030年CAGR为22.93%。

视光:

“十三五”时期,各地将儿童青少年近视防控纳入政府绩效考核,2022年1月,国家卫健委印发《“十四五”全国眼健康规划(2021-2025年)》, 再次提出提升近视防控和矫治水平。

资料来源:东吴证券

数据显示,2020年我国儿童青少年总体近视率52.7%,其中6岁儿童14.3%,小学生35.6%,初中71.1%,高中生80.5%。

我国青少年近视人群基数大,且近视发生率呈上升趋势。

资料来源:东吴证券

近视防控主要手段包括角膜塑形镜、离焦镜和低浓度阿托品,防控效果得到多临床数据支持。

目前,国内视光配镜仍以传统验光为主,也就是框架眼镜。

药物有低浓度阿托品滴眼液,由于目前国内尚无相关产品正式获批,该类产品通常以院内制剂的方式在线下实体医院凭处方使用。

角膜塑形镜俗称OK镜,通过佩戴后产生的机械力学及流体力学作用,对角膜形态实施合理的、可调控的、可逆的程序化塑形,来暂时性降低近视屈光度数。

资料来源:东吴证券

OK镜在我国的渗透率还不高,2020年中国大陆角膜塑形镜渗透率仅为1.26%,相比于中国香港9.70%,中国台湾5.40%和美国3.50%的渗透率。

不过随着继续发展,机构们仍认为成长空间值得期待。

根据民营眼科公司OK镜均价,2022年我国OK镜平均单价约11700元,考虑到集采落地后项目平均单价小幅下降,机构预测到2030年,角膜塑形镜项目市场规模将达668亿元,2021-2030年CAGR为12.95%。

资料来源:东吴证券

白内障:

白内障是一种频发于老年人群体的可致盲性疾病。

数据显示,我国是全球白内障患者数最多的国家,2019年我国白内障患者已达1.26亿,其预计到2025年将达1.51亿。

资料来源:东吴证券

手术是白内障最主要的治疗方式,包括白内障超声乳化+人工晶体置入术。

全球第一款多焦点人工晶体上市已有35年,核心专利技术被美国强生、爱尔康和德国蔡司等寡头垄断。

但随着2022年10月爱博诺德的创新产品“非球面衍射型多焦人工晶状体”注册获批,国内企业首次进入高端人工晶体领域,填补了国内的一项空白。

未来,支付水平提升,高端晶体渗透率有望进一步提升。

自2019年起,省级层面集采或省级联盟采购推进,人工晶体降价显著,推动国内白内障手术率提升。

机构预计到2030年,我国白内障手术市场规模约为557亿元,2020-2030年CAGR为10.38%。

资料来源:东吴证券

基础眼病:

1)青光眼为老年高发眼科疾病,青白联合手术提高治疗收益。

青光眼是世界第二大可致盲眼病,仅次于白内障。

降低眼压是目前唯一被证实可确切有效延缓青光眼进展的重要途径,目前在众多青光眼治疗药物类型中,前列腺素(PG)类药物以优异的效果、较高的安全性备受青光眼医师青睐。

资料来源:东吴证券

2)常规斜视治疗主要有非手术治疗以及手术治疗两大类。

机构预计,到2025年,中国青少年斜弱视发病人数预计将控制在1702万人,对应中国青少年斜弱视诊疗市场规模预计将达到约人民币243.8亿元,2020年至2025年期间复合增长率预计为27.1%。

资料来源:东吴证券

3)眼底病一般指视网膜、黄斑与视盘疾病。

在所有的眼底疾病中,视网膜疾病是较为常见的一种疾病,主要包括湿性老年性黄斑变性、糖尿病性黄斑水肿、视网膜静脉阻塞及近视性脉络膜新生血管,这些疾病为全世界视力障碍及失明的主要原因。

目前来看眼底手术主要集中于公立医院,民营眼科医院在眼底疾病整体市场中尚有很大的发展空间。

该部分项目虽然是医保报销项目,但是整体耗材成本较高,并非所有医院都能开展,也往往是眼科医院最后开展的项目。

资料来源:东吴证券

干眼症、老花眼:

我国干眼症发病率21-30%,干眼患者数量持续增加。

2020年,爱尔眼科发布的《国人干眼中心大数据报告》指出,我国每5人中就有1人患干眼,经数据统计,目前我国干眼患者约有3.6亿人。

干眼病常见的治疗方法主要分为物理治疗、修复治疗、抗炎治疗三大类。

国内干眼设备治疗尚未完全普及。随着干眼症发病率提升,国人对眼健康重视度提高,环孢素A、物理治疗等疗法应用,干眼症市场规模增长潜力大。

老花成因:晶状体在其老化时丧失弹性所致,通常在45岁左右发生。

2018年中国45岁以上人口中,老花问题人群高达3.9亿人,预计2023年将达到4.6亿人,且患病呈年轻化趋势。

资料来源:东吴证券

老花的手术矫正被眼科界称为最难攻克的“最后的前沿”。目前老花眼矫正手术主要有激光视力矫正、老花眼屈光晶体置换术和巩膜植入扩张术。

其中,尚处科研阶段的巩膜植入扩张术,更适用于平光眼老花患者矫正。

机构测算,2025年我国眼科医疗服务市场(包括屈光手术、青少年近视防控、白内障手术、青少年斜弱视、眼底病、眼表病)有望达2471亿元 ,2021-2025年CAGR为19.44%;2030年有望达5211亿元,2021-2030年CAGR为16.09%。

资料来源:东吴证券

二、公司对比视角

我国眼科医疗服务市场整体仍以公立为主,2022年公立眼科医院市场规模约935.9亿元,民营医院市场规模约644.2亿元 ,民营份额占比约40%,且每年不断提高。

近年来,我国民营眼科医院数量高速增长,2010-2021年CAGR为13%,远高于同期公立眼科医院数量CAGR(-3%)。

民营眼科市场竞争企业主要有爱尔眼科、华厦眼科、何氏眼科、普瑞眼科和朝聚眼科等。

资料来源:东吴证券

按2022年收入计算,爱尔眼科作为行业龙头,在民营眼科医疗服务市场中占比约28%,华厦眼科占比6%,普瑞眼科占比3%,所有眼科专科医院上市公司占比约45%。“一超多强”格局形成。

爱尔眼科最先上市,率先完成全国扩张,形成先发优势。

从收入、诊疗量、医生数量、门店数量等指标看,爱尔眼科稳居第一。

华厦眼科在各项指标位居业内第二,尤其医生资源、学术科研优势突出。

资料来源:东吴证券

从定位上看,爱尔、华厦、普瑞已实现全国化布局。

何氏、朝聚区域性优势明显,扩张战略上仍以省外扩张为目标。

其中何氏眼科深耕辽宁,逐步向重点城市群拓展;朝聚眼科深耕内蒙古,逐步向华北、华南地区扩张。

资料来源:东吴证券

从各家店龄结构看,开业3-5年内医院数量占比逐年下降,华厦眼科由2017年的38家降至2022年的12家,占比由84%降至21%。

普瑞眼科由2017年的8家降至5家,占比由42%降至21%。

朝聚眼科由2017年的15家降至4家,占比由75%降至17%。

资料来源:东吴证券

随着新开业医院数量占比降低,新老院的爬坡及成熟,各家逐渐进入利润增长加速期,营收规模扩大的同时有望迎来利润拐点。

眼科医疗服务公司2023年Q1季度收入、利润端均快速恢复,在医疗服务专科赛道里面增速尤其亮眼。

这几家公司爱尔眼科、华厦眼科、普瑞眼科、何氏眼科、光正眼科5家公司收入、归母净利润、扣非归母净利润加总平均增速分别为21.29%、52.34%、33.9%。

资料来源:东吴证券

疫后眼科医疗服务增长快速恢复,东吴证券认为,一方面是由于疫情期间积累需求的释放,另一方面源于眼科需求的持续增长与眼科医疗公司加快扩张,推动行业持续高景气。

三、相关公司

爱尔眼科:

2005年开展中国第一例飞秒激光近视手术,之后推动全飞秒技术覆盖全国。

引领ICL手术在高度近视矫正的发展,之后推出“飞秒ICL手术”。

打造“精雕近视手术”,并推出“睛新”老花矫正手术。

资料来源:东吴证券

华厦眼科:

厦门眼科中心是国内率先应用第一代和第二代角膜交联技术、飞秒辅助角膜移植技术的眼科医院,并在国内率先引进美国爱尔康公司3D手术显微镜和 Constellation 玻切超乳一体机,德国蔡司术中 OCT 显微镜和全飞秒 VisuMax、德国 AMARIS 准分子激光手术系统、iFS 第五代飞秒激光系统等先进的眼科诊疗设备。

其中,TECNISToric II散光矫正型人工晶体(强生眼力健)是TECNISToric散光矫正功能的人工晶体的升级版。

华夏眼科厦门眼科中心在产品进入中国第一时间顺利投入使用。

资料来源:东吴证券

普瑞眼科:

2022年6月,长春普瑞眼科新引进德国OCULUS角膜生物力学分析仪CorvisST和眼前节测量评估系统PentacamHR,以及蔡司CLARUS 500真彩高清超广角眼底相机。

在第五届上海进博会上,普瑞眼科引进了5台集数字光学、实时导航、3D手术功能于一体的蔡司ARTEVO 800,该产品是全球首款3D数字化眼科导航手术显微镜,首次亮相上海进博会,普瑞眼科也成为了国内首家拥有ARTEVO 800的眼科医院。

资料来源:东吴证券

何氏眼科:

1995年创业伊始,何氏眼科就引进白内障超声乳化技术、玻璃体切割技术、眼底激光技术等,是国内率先开展“三大技术”的医疗机构之一。

在诊疗设备上,何氏眼科率先引进了日本尼德克OPD-ScanⅢ视觉质量分析仪、德国OCULUS眼前节分析测量系统、美国KXL角膜交联系统、强生全视Catalys飞秒激光治疗系统等全球领先的眼科医疗设备,为患者量身定制个性化手术方案和眼健康诊疗服务。

朝聚眼科:

在基础眼科方面,公司在内蒙古开展了第一例人工玻璃体植入术。

在屈光矫正领域,公司是中国第一批开展准分子激光手术的医疗机构,现已能提供包括全飞秒激光手术在内的种类广泛的手术。

在青少年近视防控方面,公司是中国首批运用近视筛查系统的医院,并是内蒙古唯一一家能够提供0.01%硫酸阿托品滴眼液,控制青少年近视的医院。

资料来源:东吴证券

节选自: 东吴证券《眼科医疗服务专题:需求释放及技术创新促使眼科赛道长坡厚雪,一超多强共享行业红利》2023年6月5日

免责声明:本文仅为对历史数据的客观分析,不构成任何投资建议,不对用户依据本文做出的任何决策承担责任

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。