我的天啊,终于快到底了!

我是腾腾爸

线索主要标的

中国平安公布一季报了。

营收2537.78亿,同比增长30.8%;归母净利润383.52亿,同比增长48.9%。

数据亮瞎眼。

喜欢看财务利润炒股的朋友,可以跑出去嗨了。

但我还是希望朋友们都能表现得再深刻一点。

尤其深度价值投资者,应该透过现象看本质,把审视的目光尽量放深放长放远。

下面是我的关注和分析:

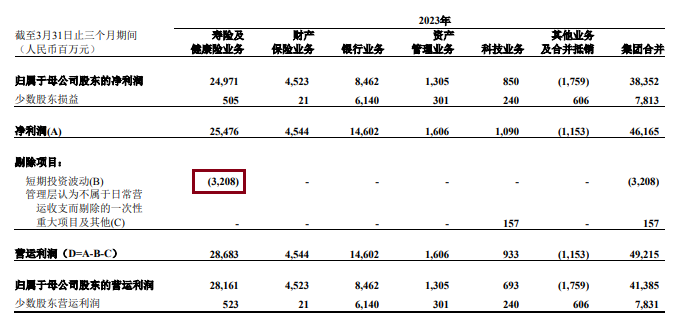

1、归母利润的增长,主要是因为寿险的投资损失减少了。

2023年一季度,平安寿险短期投资波动给公司带来的损失,大约是32.08亿。

2022年一季度,这个数据是167.02亿。

也是说,寿险投资这块,今年比去年少亏了大约130来亿。

少亏就是多赚。

所以今年一季度,归母净利润大幅增长了。

讲这段话,是想告诉你,别一看归母利润大增就过于兴奋。

2、营运利润同比降低了。

2022年一季度,平安归母营运利润428.52亿,今年一季度,归母营运利润413.85亿,同比降低3.42%。

平安的营运利润主要来自于寿险的剩余边际余额。

2022年报的时候,平安的剩余边际余额史上第一次负增长。

主要原因是这几年,平安的新业务价值一直负增长。

简单地说,入库少,出库多,仓库里的货存自然减少。

前几年外围环境不好,平安竭尽所能地释放了剩余边际。

现在外围环境好转了,平安趁着财务数据好看,没有再增加剩余边际释放。

这是在开始偷偷地补库存了。

讲这段话是想告诉你,别一看营运利润降低,就大惊小怪。

3、新业务价值终于转为正向增长了。

2023年一季度,寿险用来计算新业务价值的首年保费655.14亿,相比去年同期的512.03亿,大增27.9%。

一季度新业务价值137.02亿,相比去年同期的125.89亿,增长8.8%。

8.8%,看起来增长幅度不大,实际上内有玄机。

去年因为宏观利率变化,年底计算新业务价值的折算率有所提高,如果转换成相同的计算标准,今年一季度的新业务价值则同比大增21.1%。

新业务价值增速转正,意味着平安负债端的环境向好。

新业务价值是剩余边际余额的入水口——刚才说的“偷偷地补库存”,如果没有新业务价值的增长,那是万万不可能的。

4、寿险改革曙光已现,但还没有迎来真正的转折。

一看新业务价值增速重回正数,很多朋友就欢呼雀跃,认为平安寿险改革已经迎来了绝对的拐点。

我对这种认识,保留一点态度。

两个问题:

(1)新业务价值率20.9%,比去年的24.6%,还是下降了3.7个百分点;

(2)代理人数40.4万,跟去年底的44.5万相比,继续下降。

新业务价值率低,是因为公司为了冲量,卖了一些低价值产品。

代理人数继续滑落,说明公司的代理人队伍改革还没有最终完成。

腾腾爸以前一再强调:看平安的财报,主要看平安的寿险;这两年看平安的寿险,主要看新业务价值和代理人队伍;而看新业务价值,主要看首年保费和价值率。

细化一下,主要看三个因素:首年保费、价值率、代理人数量。

目前看只有首年保费取得了正增长,价值率和代理人数,都还没有正式触底。

一季报的这些数据表明:平安寿险改革的曙光确实已经出现,但绝对的拐点还需要再耐心地等待。

等到代理人数不降反增了,新业务价值率拐头向上了,首年保费节节攀升了,那平安的好日子才真正地到来了。

好了,中国平安的财报就分析到这里。

不吹不黑,接下来让我们一起期待它的半年报。

最后再多说几句:平安的股东人数,大大地降低了。

最多的时候,130来万,今年一季度末,101万。

30多万人割肉割在了历史性的底部。

相信随着股价的回升,还会有更多的人被甩下车。

市场确实是在送钱,但是没人要啊。

嘿嘿,你说气人不气人?

或者,好玩不好玩?

全文完。

来源:我是腾腾爸

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。