巨震之下,这类无惧市场波动的基金你会考虑吗?

大V说

这些日子,市场特别嗨,大跌又大涨。

什么都没做,钱就亏掉了。有人可能做了些啥,钱亏更多了。

今年以来,除了之前说过的商品基金和CTA策略,还有一类比较小众的基金,也比较能扛。

而且,这类基金不惧市场波动。

像3月15日那天市场大跌,量化对冲基金平均只下跌了0.16%,甚至比较债基跌得还少。

近些年,全球突发事件频发,贸易摩擦、疫情、俄乌冲突等不断冲击A股,你会不会考虑配置这类不惧市场波动的基金呢?

什么是量化对冲基金

说起量化对冲,大部分人都对它有种神秘感。

脑海中浮现出来的第一印象应该都是华尔街大鳄们搞的高精尖玩意儿。什么期货期权,什么模型套利,还有科技感的程序化交易……

在电影里,这些人常常也是搞出金融危机的“罪魁祸首”。

由于量化比较难用浅显易懂的话讲清楚,在国内,每每市场下跌,也会被拿出来背锅。

那到底什么是量化对冲基金?

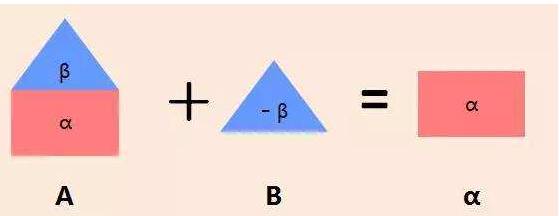

量化对冲基金就是利用空头头寸与多头头寸进行对冲,并通过量化模型,构建市场中性的股票组合,寻求投资组合的Alpha。

讲人话,就是把市场整体风险(β)用股指期货等工具对冲掉,不管市场怎么涨跌,跟我都没关系。

只看我自己如何努力又聪明,找到魔力稳稳赚到超额收益(α)的钱。

有的人靠打新,有的人靠债券,有的人靠套利,还有人靠其他才能去挖掘。

今天主要讲的是公募行业,私募涉及东西比较多,就不展开了。

公募量化对冲基金

国内公募量化对冲基金主要使用股票多空策略,通常会买入一篮子股票,同时又卖空股指期货的方式来进行风险对冲。

2003年12月6日,第一只公募量化对冲基金——嘉实绝对收益策略成立。

截至目前,市场上有25只量化对冲基金,规模达452.55亿。

从表格上,我们可以看到,汇添富绝对收益策略以265.54亿的规模遥遥领先,占据半壁江山还多,这数据有点厉害。

海富通的阿尔法对冲A也是明星产品,有48.19亿规模。前10个基金加起来占据总规模的91%,产品之间的分化还是比较大的。

另外,这些基金以封闭期运作为主,25只产品,15只有封闭期,2只是持有期产品,剩下的则不设封闭期。

收益、风险怎么样?

这量化对冲基金,看的是各家稳定阿尔法的获取能力,差别还不小。

我们看到有几只产品明显掉队,收益差、回撤大。

大部分产品还比较正常,有几只产品在控制回撤的情况下,拿到了6%以上的回报率。

当然,我们从表里能看到,量化对冲基金也是会亏钱的。

很多人误以为它稳稳的,会是一条笔直向右上的线。实际上,量化对冲基金同样有波动,只是和股票市场相关度比较低,就像3月15日那天暴跌的表现一样。

买了什么

量化对冲产品会买入一类资产同时卖空另一类资产,我们看看到底买了些啥?

不同产品的资产配置差异较大。

像华泰柏瑞量化收益在股票上的配置占比更高,达到了85.41%;而大成绝对收益则只有36.66%。

债券配置上,有6只产品没有买,光大阳光对冲策略6个月竟然买了46.28%的债券。

另外从股指期货敞口来看,中金汇越量化对冲策略3个月定开基本没有留敞口。华泰柏瑞和申万菱信的对冲也比较充分。

但也有14只产品留出了7%以上的敞口。

最近基金年报陆陆续续发布,等有完整的持仓股票我们会对板块、风格以及期货合约情况进一步分析。

你会考虑吗

很多人会觉得公募量化对冲基金比较鸡肋,收益不高,还有可能亏,性价比太低了。

要不要配置它,还看你买它追求的什么?

公募量化对冲基金的特点就是“对冲”,不去预测市场的涨跌,不去赚不确定性的钱。

整体来看,当下不确定性依然比较高,想要降低资产波动,可以用它来平稳整个组合的波动。

像在单边下跌的2018年,公募量化对冲基金也有平均2.6%的年度回报,同期沪深300跌了25%。

他们在股市下跌或者是震荡行情中的表现会明显优于市场水平。不过想要进攻,在上涨行情中肯定是比不过的。

来源:韭圈儿

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。