这家公司,又悄悄地要起飞了!

豆豆投研圈

线索主要标的

最近的行情确实不太乐观,个股都是跌多涨少,不过在我长期跟踪的公司里面,有一家却在这样的大背景下,又悄悄地要起飞了。

今天主要跟大家分享的是乳品行业龙头-伊利股份的最新观点:

伊利股份这家公司算得上具备一定成长能力的价值股,而且它所处的乳品行业最近将出现竞争格局持续改善的趋势。

判断的依据主要来源于三个方面:

一、高强度的费用投放并未改变竞争格局,后期费用投放将趋于理性。

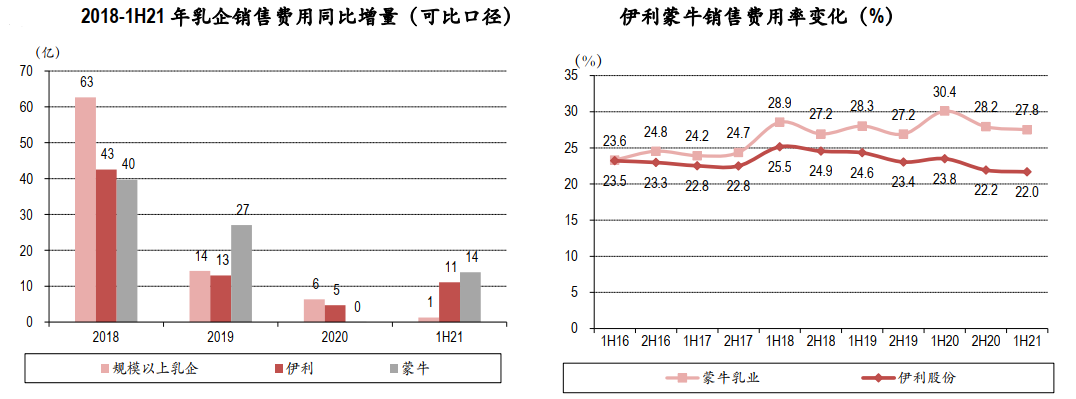

先来看行业数据,2018-2019年为乳制品行业高强度费用投放年份,销售费用同比增量多,且基本源于伊利和蒙牛。

例如在2019年,乳品行业整体销售费用为489亿,同比增长3%,同比增量为27亿,伊利销售费用为211亿、同比增量为13亿,蒙牛销售费用为215亿、同比增量为27亿。

在此期间,虽然二者在不同的细分领域都有市占率的提升,但是总体来看,高强度的费用投放并没有改变伊利和蒙牛的行业地位。

二者的品牌和渠道优势全面碾压小乳企,在2020年乳品行业整体销售费用仅增加6亿,其中伊利增加5亿,蒙牛销售费用不变。

2020年伊利和蒙牛销售费用率处于基本不变的情况,但是市场份额却不降反增,已出现强者恒强的局面。

2021年上半年,伊利和蒙牛常温液体乳市场份额为67.6%,二者在双寡头垄断格局下,有能力实现竞争局面的缓和,后期费用投放将趋于理性。

二、伊利和蒙牛都有控制费用、释放利润的动力。

首先看伊利,公司近年来都有不断通过股权激励和员工持股计划来深度绑定高管、 员工和股东之间的利益。

员工持股计划方面,2014年-2023年每一年实施一期,每期员工持股计划存续期为24个月,2021年6月25日,第八期员工持股计划锁定期已经结束;

股权激励方面:

其中要求以2018年净利润为基数,2022年净利润增长率不低于38%,2023年净利润增长率不低于48%。

再来看蒙牛,一方面为激励核心管理层,公司多次售出购股权;另一方面从过去2年投资者交流会上,高管都表示希望公司在市场份额扩张的同时,利润率维持提升态势。

根据蒙牛五年规划来看,公司2025年要实现收入和利润翻倍目标,这意味着蒙牛高管考核对收入与利润都有要求,这需要平衡收入和利润增速之间的关系。

由此可见,乳品双寡头伊利和蒙牛未来几年都有控制费用、释放利润的动力。

三、短期来看,原奶价格上涨的大背景下,更加有利于行业竞争格局的改善。

根据农村农业部与国家统计局可得的历史数据进行分析,规模以上乳品行业销售费用率与原奶价格基本呈反向波动,仅2012年出现例外。

这是因为原奶价格上涨时,小型杂牌乳企受制成本压力不得不收缩战线直至退出市场;

中大型乳企在以往奶价低迷时,保护奶农利益过度收奶的情况将减少,同时也会相应调整营销策略,因而行业销售率下降,行业竞争趋缓。

我们从2021年原奶价格来看,一季度、二季度、三季度平均奶价分别同比增长12.1%、18.7%、16.5%。

同时在原奶涨价大背景下,像伊利股份这样的龙头,还会选择扩产、参股大牧场形势,逐渐实现对上游的控制权,从而保障奶源的稳定及价格的温和波动。

这点我在《抄底的机会来了!》一文中有过介绍:

所以当原奶价格上涨的时候,反倒更加利于行业竞争格局的改善,同时也可能成为乳品龙头逐渐实现对上游控制权的契机。

综上:

我们有理由相信乳品行业最近将出现竞争格局持续改善的趋势,实际上中国乳品行业集中度已经达到较高水平。

随着竞争格局的改善,利润释放将是大概率事件,伊利股份作为乳品行业的领军人物,值得继续看好!

END

好了,今天的分享就到这里!

来源:豆豆投研圈

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。