能翻倍的价值股!

大V说

线索主要标的

今天是西方的情人节。

依我看,A 股就是咱们中国股民的情人,有诗为证——股市虐我千百遍,我待股市如初恋。

这不,今天又虐了一遍。。。

今天这次回调,其实在预期之中,周四上证指数反弹到压力区,周五冲高回落,又赶上周末美股大跌,今天没有不跌的道理。

但今天跌得似乎有点多,前期强势的几个热点板块突然领跌,创业板又创新低了。

1

主板会不会反弹夭折,也追随创业板而去呢?

我觉得不会。

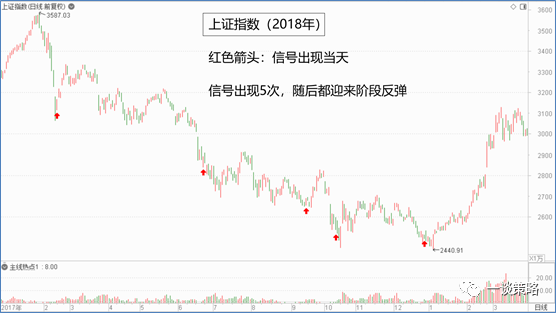

主线热点数量归零到连续增加,这一信号出现之后,历史上看几乎每次都能迎来阶段反弹,这一点老朋友都跟我们有目共睹。

即便是在2018 年那样的大熊市也是如此。当年上述信号共出现过五次(见下图):

第1 次:2018 年2 月12 日

第2 次:2018 年6 月22 日

第3 次:2018 年9 月13 日

第4 次:2018 年10 月17 日

第5 次:2018 年12 月26 日

几乎每一次信号出现,随后不久都迎来阶段反弹。

其中最弱的一次是第3 次2018 年10 月17 日,信号出现后只反弹了11 个交易日。

最强的一次是第5 次2018 年12 月26 日,信号出现在熊市的最后一周,几天后熊市结束,开始了一轮轰轰烈烈的牛市。

在第1 、2 次信号出现时,当时的领涨指数是创业板指,事后看创业板指在信号出现后反弹幅度更大,时间更久。

这次春节前主线热点数量归零,节后2 月8 日确认连续增加,到2 月11 日高点下行,反弹满打满算只有四个交易日。

这四天里共出现了6 个主线热点,这些热点大多是刚启动第一波上涨,惯性驱动之下,即便中途回调,也应该还有个二次上攻才对。

所以面对这个预期中的回调,我更多是期待而非恐惧。

2

追逐低估值价值股还是抄底赛道成长股

从1 月初赛道股甫跌,我认错开始,我就一直表态看空赛道成长股,看好低估值价值股。

但时至今日,赛道股已经跌到了相对低位,估值没那么高了,而此时价值股也已经有了一定涨幅。

此时有了两个新问题摆在我们眼前:

问题1、价值股还有上涨空间吗?

与成长股的强者恒强不同,价值股之所以有价值,就在于低估值,一旦大涨,很容易失去低估值的优势,也就失去了炒作的基础。

这也是很多成长股基金经理不愿意买价值股的原因,嫌空间太小,不够来回折腾的。

价值股的估值多高算高呢?

我在上周二文章说过,本轮价值股行情的深层原因在于股息率,而不是市盈率。

所以,评估价值股估值高低,应该重点看股息率这个指标。

粗略看了一下,目前我们重点跟踪的几个价值股板块当中,股息率普遍在3% 以上,相当一部分品种在5% 以上,最高可达百分之十几。

大家知道,股息率=股息/市值

也就是说,股息不变的前提下,股价越涨,股息率越低。想让股息率降到多低的水平,对应股价就要有多高的涨幅。

我分别以5% 和3% 作为基准股息率来测算,得出结果是:

股息率6%的价值股,想要通过上涨来变相降低股息率,当股息率降到5%时,其股价将上涨20%;

股息率7%,股价潜在涨幅40%,股息率9%,股价潜在涨幅80%;

如果股息率降到3%,其股价的潜在涨幅更大,股息率6%的价值股潜在涨幅100%,股息率9%,股价潜在涨幅200%!

(做个表格看得更清楚一些)

可见,高股息率的价值股,潜在的上涨空间并不比成长股差。

本周振宇会继续梳理各个价值股板块的股息率数据,到时候分享给大家。

问题2、赛道股值得抄底吗?

赛道股本轮调整,并非因为自身基本面不好,而是因为赛道过于拥挤,说白了就是所有看好的人都买了,没有新的买盘了。

那么据此推测,本轮赛道股调整结束,也应该是在赛道从拥挤变空旷之后,即一大部分看好的人忍痛割肉出局之后。

但是看长江证券研报做的数据统计发现,大部分基金仍然还挤在赛道当中,不愿意转投价值股,都等着别人砍在最底部出局,都想当坚守到最后的老司机。

我觉得这对于赛道股是个坏的信号,股谚云:多头不死,跌势不止。

赛道股的多头一直不出来,挤在里面,股价也就很难说跌到位,外面的新资金更不敢大举进场,给里面的人当解放军。

反过来讲,这对价值股是个好的信号,说明未来还有潜在的接盘资金,还没到最后一棒的时候。

来源:一谈策略

展开阅读全文

文章观点仅代表作者观点,或基于大数据智能生产,不构成投资建议。投资者依据此做出的投资决策需自担风险,与通联数据无关。